每经编辑 张喜威

图片来源于网络,如有侵权,请联系删除

每经记者 张喜威

图片来源于网络,如有侵权,请联系删除

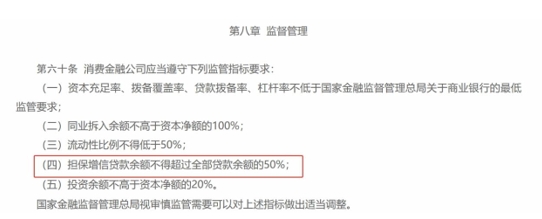

《每日经济新闻》记者今天下午(3月6日)从权威渠道获悉,银监会上周印发了《关于调整商业银行贷款损失准备监管要求的通知》(银监发[2018]7号)(以下简称《通知》),明确将拨备覆盖率监管要求由150%调整到120%~150%,贷款拨备率监管要求由2.5%调整到1.5%~2.5%。各级监管部门在上述调整区间范围内,按照同质同类、一行一策原则,明确银行贷款损失准备监管要求。

据悉,目前地方银监局已经收到上述《通知》。

所谓“同质同类”是指,各机构监管部门原则上应制定相应类别机构的差异化实施细则并及时印发实施。而“一行一策”则是指,各机构监管部门和银监局按照本通知和实施细则,进一步明确单家银行的贷款损失准备监管要求。

根据2012年开始实施的《商业银行贷款损失准备管理办法》,商业银行的贷款拨备率基本标准为2.5%,拨备覆盖率标准为150%,这两项中的较高者为商业银行贷款损失准备的监管标准。这项《管理办法》要求系统重要性银行于2013年底前达标;非系统重要性银行2016年底前达标,2016年底前未达标的,应当制定达标规则,向银行业监管机构报告,最晚于2018年底达标。

显然,上述《通知》下发实施后,监管对拨备覆盖率和贷款拨备率两项监管指标的要求总体上将有所下降。

银监会统计数据显示,截至2017年末,我国商业银行拨备覆盖率为181.42%,贷款拨备率为3.16%,均较2016年末有所上升。